|

2024年9月3日,我国商务部发言人回应称将依法对自加拿大进口油菜籽发起反倾销调查,短时间内引发市场预期的激烈反馈,不过从反倾销调查落地到加菜籽进口关税调整,再到进口菜籽成本上调仍存在分歧,本文就关键问题进一步展开:

01-中加经贸关系变化下,哪些商品需要警惕“反倾销”调查?

02-怎么看待日内菜系品种超过4%左右的涨幅计价?

03-怎么看待菜系品种的供需再平衡?

中加贸易现状的简介

1970年10月中加两国正式建交,1973年签订双边贸易协定,中国和加拿大的双边贸易关系正式确立。按加方统计,1989年加拿大对华贸易达到19.7亿美元,其中中国对加出口达到10亿美元,中国成为加拿大第十二大贸易国。到2018年,中国已经成为加拿大的重要合作伙伴之一,仅次于美国,中国为加拿大第二大出口目的地和第二大的进口来源地。

从2023年中国进口加拿大的商品类型排序上看:第一大类是贵金属及宝石等(占比32.44%),第二大类是矿产品(占比22.97%),第三大类是植物产品(16.31%)。在具体品种上,我国自加拿大进口的商品比例靠前的有未锻造金,原油,油菜籽,木浆与纸类。特别指出的是,中方还将依国内产业申请,对加拿大相关化工产品发起反倾销调查,暗示氯化钾或乙二醇或也可能被列入调查名录。

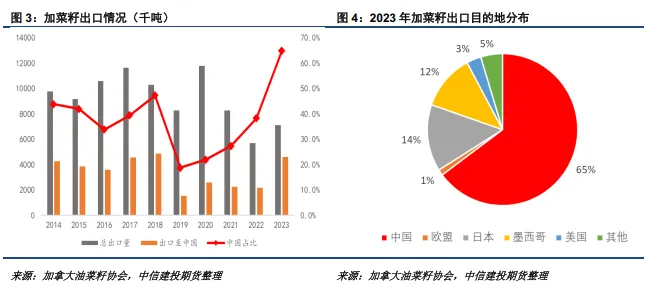

2023年以来我国的加菜籽进口一度显著增长

2023年加拿大对华出口油菜籽达34.7亿美元,同比增长170%,且价格持续下降,其源自于加菜籽显著的产出增量,22/23作物年度以来,加菜籽产量始终位于1800万吨以上,且24/25年度产量有望超过1900万吨,使其库存压力不断增加。从加菜籽CNF报价来看,其已经从2022年3月的1100美元/吨回落到目前的540美元/吨左右。

中国是加菜籽最重要的出口目的地,加菜籽价格受到显著负面冲击

根据加拿大油菜籽协会数据,2023年加拿大有近64.8%的菜籽出口至中国市场,超过其余地区之和。加拿大菜籽为转基因作物,其规模化程度较高,产量水平优于全球大部分地区。较多的产量也导致加菜籽本国消化能力有限,不得不寻求对外出口,而中国就是首要目的地,因此首次消息影响加拿大菜籽价格下跌5%以上的原因就不言自明了。

带入历史经验的视角,本次反倾销调查事件可与2019年对加拿大油菜籽检验检疫要求的趋严有类似之处,但本次反倾销调查更为严厉,目前油菜籽通用税率是9%,按照现在的货值计算,抬高一个税率平均提高加菜籽进口成本60元/吨左右。

2019年中国采取检疫措施后,迅速抑制了加菜籽供应。据海关总署数据,2019年加菜籽进口约235.7万吨,同比下降46.7%。参照2019年经验,3月措施出炉后,4月份进口短期内有所增加,但从下一个季度开始明显回落。

从反倾销调查到裁定需要多长时间?

倾销调查到裁决的时间范围正常期限是自立案调查决定公告之日起12个月内结束。特殊情况下可以延长,但延长期不得超过6个月。因此,反倾销调查的最长期限为自立案调查决定公告之日起18个月内。实际案例中的时间:从我国实践来看,从立案调查到初裁阶段的平均时间为296天;从初裁到终裁的平均时间为195天;从立案到终裁的平均时间为491天,法律规定从立案到终裁的最长时间为548天,但值得注意的是,如若加拿大对中国产电动车新关税在10月1日正式生效(现有关税6.1%,加征100%附加税),那么临时性惩罚性关税推出的可能性就大大提高。

我国菜籽需求的再平衡路径讨论

2023年中国进口加菜籽约505万吨,进口数创2015年以来新高,占总菜籽进口的92%左右。全球来看加拿大菜籽产量与欧盟旗鼓相当,但欧盟内部需求较多,对外出口能力不足。澳大利亚菜籽受检疫限制,也较难流入中国市场。单从菜籽进口来看,无法找到能够提供与加拿大数量相当的地区,若后期反倾销落地,预计中国25年菜籽进口潜力将明显下降。另一方面,商务部发言称加菜籽的流入导致油菜籽产业链利润恶化,与国产菜籽价格走低现状相吻合。24年我国国产菜籽开秤以来价格整体走弱,荆州、成都产区净菜籽已经跌破3元/斤,同比下降0.3-0.5元/斤。

参考现行的进口制度体系,目前尚未到港的菜籽买船均可能面临税收成本上升的压力。短期来看11月以前的菜籽买船数量相对充足,但受经贸关系的变化,实际到港成本仍有不确定因素。

俄罗斯很可能是我国重建菜籽贸易平衡的重要合作伙伴

目前全球主要产区欧盟、乌克兰及澳大利亚菜籽均为减产预期,仅有俄罗斯呈现增长态势。俄罗斯并不鼓励直接出口菜籽,2022年4月俄罗斯实施了油菜籽出口禁令,此后仅允许部分口岸直接对华出口菜籽。目前中俄菜系贸易以菜油直接进口为主,2023年中国进口俄菜油133.7万吨,占比接近60%。但总的来看,俄罗斯接近500万吨的菜籽预期产量较难与加拿大1900万吨的量级相匹配,整体供应潜力仍然有限。

2022年8月俄罗斯官方通告称自2024年9月1日至2026年8月31日,俄罗斯对油菜籽征收出口关税(税率为30%,但不低于每吨165欧元),以取代目前的临时出口禁令。俄罗斯放宽菜籽出口与其油籽加工产能结构有关,虽然俄罗斯油脂联盟认为2024年俄罗斯油籽加工能力将增长到3300万吨,但其产能分布极不合理。咨询机构OleoScope统计俄罗斯大部分压榨产能集中在中央联邦区、南部联邦区和伏尔加联邦区,而菜籽增产的主要地区为西伯利亚,加工能力相对有限。未来我国建立菜系品种供应再平衡的路径或依赖于直接从俄罗斯进口菜油和菜粕,但面临的主要瓶颈有:

1、上文所提到的俄罗斯压榨工厂产能分布不合理或限制其压榨总量;

2、目前俄罗斯的菜籽压榨利润低于葵籽,其菜籽的压榨提速需要以利润刺激;

3、全球贸易体系的供应链重建或贸易渠道新设均要求更高成本和时间,暗示俄罗斯的出口商报价或阶段性对标市场预期的对加菜籽加税的幅度相对抬高出口报价。

4、考虑到菜系油粕过往全球物流体系的建设差异,我们倾向于认为菜粕的供应再平衡难度高于菜油。

目前,菜粕01和菜油01合约持仓量均处于相对高位,但菜粕明显更高,远超历年水平,情绪较菜油更强。考虑到离01合约还有较长交割时间,菜粕的高持仓可能导致盘面利多倾向性更加明显,同时导致豆菜粕价差缩小过快,使得菜粕性价比下降。我们认为菜粕的多头情绪仍将持续一段时间,但需要警惕10月中加贸易情况不达预期的风险。

面向未来的思考:

1、中加经贸关系的恶化仍值得紧密跟踪,后续或对加拿大相关化工产品发起反倾销调查,这暗示其他源自于加拿大的商品也值得警惕,如纸浆,乙二醇等。

2、中国是加拿大菜籽最主要的出口目的地,我国一旦落地对菜籽倾销的认定裁决势必给加拿大本就丰产的菜籽更大的年内过剩压力。

3、在后续的全球菜系品种贸易链重构的过程中,受减产压力的欧洲或更加积极采购加拿大菜籽以缓解短缺影响,并趁着加菜籽需求缺失的窗口期增加采购,但全球整体菜系价格难有显著上行表现。我国更可能诉诸俄罗斯寻求菜系品种的进口,更可能的方式是直接进口菜油和菜粕,但因为俄罗斯压榨产能布局,供应链重构初期效率偏低等障碍的约束,再平衡路径短期或面临部分障碍,并体现为相关商品的上行动能。

4、短期上菜粕供应链的重建难度高于菜油,截至发稿,今天菜油价格上行后,进口利润打开,已经触发了较多的新增菜油买船,且潜在供应方较多,包括哈萨克斯坦,迪拜等地,这暗示渠道重建的效率在2018年以后有显著的增强,这也暗示了在全球供应相对充裕的当下,价格的向上弹性应保持审慎。(菜油和菜粕在我国的表观消费量大体在400万吨和600万吨,相较于我国豆油消费1800万吨,豆粕消费7000万吨的量级,暗示菜系的独立表现受到限制)

5、在交易头寸表达上,逻辑的最大公约数是做多菜系油粕和豆系油粕的价差,其中菜粕-豆粕价差走缩短期或更为显著,单边价格上或仍存在惯性的脉冲上行,但需要跟踪供应新增和政策的边际变化。

|